Anatomi av en möjlig botten

Både toppar och bottnar kan uppvisa igenkännbara mönster. Att vara medveten om detta kan vara ett viktigt verktyg för timing.

Att studera toppar, bottnar, trender och trendförändringar är ett viktigt ämne inom teknisk analys. Att beskriva det fullt ut passar bättre i en bok än i en artikel. I dessa tider är det dock många (inklusive mig) som sitter och tittar på marknaden och letar efter tecken på en omsättningsbar botten. De letar helt enkelt efter en rimlig nivå för att ta nya positioner, med en förmodad god riskbelöning. Vad kan man leta efter? Jo, en sådan botten kan ha en viss "anatomi" och att vara medveten om detta kan vara till hjälp.

Låt mig först säga att det finns en skillnad mellan en botten och botten. Vad som slutar med att vara den slutliga bottennivån i en björnmarknad kommer endast att vara känt i efterhand. Negativa faser på en marknad kan vara längre och djupare än vad de flesta handlare tror. På vägen dit kan det dock finnas många omsättningsbara bottnar som ger goda möjligheter för en näringsidkare. Den här artikeln är en beskrivning av en sådan möjlig setup.

V, U, W eller “box” formade bottnar

De klassiska V-formade bottnarna där priserna går rakt ner och sedan rakt upp igen förekommer enligt min erfarenhet oftare på en tjurmarknad än på en björnmarknad. I en tjurfas är de flesta bottnar korta och köps snabbt. De kan också ta formen av en riktig panikbotten där aktier dumpas och tvångsförsäljs i stor skala. Sådana bottnar kan vara V-formade på både tjur- och björnmarknader.

Oftare ser man dock att en botten inte är en enda punkt (som i den V-formade versionen) utan snarare tar formen av en längre process som kan ta många former. Den kan ofta se ut som ett U, W, en "box" eller en kil. Poängen att notera är att priserna går igenom en period av konsolidering, och att en näringsidkare kan ta en signal från detta beroende på vilken ände den bryter ut ur konsolideringen. Låt oss titta på den nuvarande situationen i NASDAQ 100 som ett exempel och gå igenom den i två diagram.

Nuvarande exemple

Diagram 1 visar dagliga candlesticks för NASDAQ 100-futures hittills i år. Vi ser att indexet befinner sig i en nedåtgående trend eftersom det driver nedåt under sina glidande medelvärden för 200 (blå kurva), 100 (gul), 20 (ljusgrå) och 8 (mörkgrå). Vi ser också att NASDAQ under de senaste dagarna har rört vid och vänt på samma nivå som i juni. Denna formation kallas "double bottom" och är en möjlig teknisk bottenformation.

På denna nivå har indexet rört sig sidledes i en relativt smal box under några dagar. Detta är ett konsoliderande prisbeteende, och vilket sätt indexet väljer att bryta ut ur boxen kommer att ge signaler om den fortsatta riktningen. Allt detta är relativt logiskt. Men vi ser också att indexet testade sitt 8-dagars glidande medelvärde från undersidan föregående dag och har hittills avvisats på denna nivå (röd candlestick idag). Detta är inte ett bullish kursbeteende, men vi måste komma ihåg att vi befinner oss i en björnmarknad. Låt oss zooma in lite på diagram 2, och jag kommenterar under diagrammet.

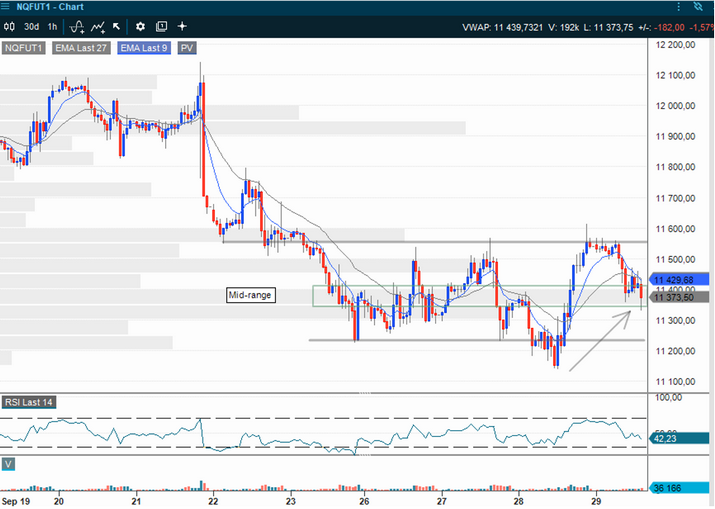

I diagram 2 ser vi samma terminskontrakt, men med 1 timmes ljusstakar. Observera att indexterminer på NASDAQ handlas 23 timmar om dagen, så det kommer att finnas mycket data. Vissa väljer att endast inkludera perioden när USA är öppet, men jag föredrar att visa allt, eftersom dessa instrument kan handlas med god likviditet hela dagen. Vontobel har flera produkter som följer denna och de andra indexterminerna.

Knock-Out Warranter

På bilden ser vi samma handelsområde som i diagram 1 men inzoomat till mindre upplösning. Vi ser också att de övre och nedre nivåerna i den trendiga rangordningen vanligtvis har testats flera gånger. Vi kan ibland se en snabb spik (wick på candlesticks) uppåt eller nedåt genom denna nivå, men vi ser också en period där indexet låg ett par timmar under den nedre nivån. Detta är ett relativt normalt tekniskt beteende. Handlare kan kalla det för en likviditetsfälla, stop-loss jakt eller liknande. Tricket är att vara lätt på tårna på dessa nivåer när man handlar. Om det finns ett etablerat brott ser du ofta en fortsättning av trenden i riktning mot brottet, och rörelsen kan komma snabbt.

Jag har också markerat mitten av rutan med en smalare grön kvadrat som illustrerar mitten av handelsintervallet. Efter gårdagens starka prisbeteende (lång blå ljusstake i diagram 1) trodde nog många att vi skulle få en uppföljning i dag. I diagram 2 ser vi att priserna har fallit tillbaka till mitten av handelsintervallet igen. Om man ska ha någon tro på ett utbrottsscenario bör priserna helst inte gå lägre än mitten av intervallet i ett sådant upplägg. Nästa steg blir då att vänta på att de korta glidande medelvärdena bryts på ovansidan, och att toppen av boxen så småningom tas ut. Om mitten av intervallet inte håller, kommer ett test av bottnarna snabbt in i bilden. Om sedan bottnarna bryts är det en ny stark negativ signal om en fortsatt nedåtgående trend.

Anledningen till att jag valde att lyfta fram det här diagrammet var att det visar ett ganska typiskt beteende inom trender och kan ge flera intressanta angreppsvägar för en näringsidkare. Var dock medveten om att många professionella handlare och Market-Makers sitter och tittar på samma diagram. De mest uppenbara stop-loss-nivåerna kommer vanligtvis att testas, vilket vi ser med de snabba "wicks" på 1-timmarsdiagrammet. Att handla är verkligen inte lätt, men det vet vi alla.

Det kan också

nämnas att det klassiska mönster som beskrivs här kan upprepas i både

kortsiktiga och långsiktiga diagram, vilket ger möjligheter för både de som

handlar med mycket korta tidsramar och de som letar efter de längre rörelserna.

Disclaimer:

Efter

många år i mäklarbranschen startade jag mitt eget företag 2021. Jag publicerade

boken "Paleo Trading: How to trade like a Hunter-Gatherer" och lanserade

en hedgefond som handlar enligt de principer som beskrivs i boken. Vontobel

frågade om jag skulle skriva inlägg för deras blogg, liknande det som handlare

och förvaltare gör i andra länder. Jag måste betona att ingenting som skrivs på

den här bloggen ska betraktas som personliga råd eller en konkret uppmaning att

ta positioner. Alla måste vara ansvariga för sina egna beslut och bekanta sig

med de produkter de använder.

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.